Voir tous les sujets Voir tous les sujets

|

khoudh il malmoum

Eurocycle rgoudaa

Au 30/06 , (officinal+ hospitalier ) , CA 55 MD

Au 30/07 , ( officinal + hospitalier) , CA 81 MD

Parfait

@bitcoin2020 : Je peux pas afficher tt les chiffres ama haw bch naatik unimed : 81 380 M .

Previsions ICF fi beli mouch mises à jour, trop optimistes ( j'espère qu'ils auront raison hh)

Sotetel ils prévoient qu'elle va améliorer son résultat, chose qui est carrément impossible.

CC kaboulha sa3dha je sais pas pourquoi.

SOTRAPIL fera mieux que ce qu'ils prévoient je pense.

Donc je pense qu'ils doivent revoir leurs prévisions après le S1.

Unimed vers 11 dt donc acheter

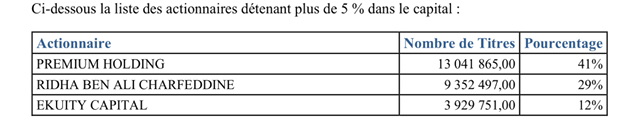

Le flottant d’unimed passera à 30%

C’est faux

Déjà c’est faux pour la première : assad

Voici la source:

https://www.afc.com.tn/sites/default/files/2025-09/SGH_05_09_2025_fr_0.pdf

Ces données sont fausses

Il faut vérifier avant de publier

L’IA n’est pas tjs fiable

Re Adri_CB

Pas necessairement, et la preuve:

Top 40 BVMT companies ranked by flottant (free float), from largest to smallest:

1. ASSAD – 87,7%

2. SOMOCER – 82,6%

3. Atelier Meubles Intérieurs – 80,9%

4. One Tech Holding – 73,9%

5. ICF – 73,3%

6. Hannibal Lease – 72,6%

7. OfficePlast – 71,7%

8. EURO-CYCLES – 66,6%

9. Smart Tunisie – 66,5%

10. Tuninvest-SICAR – 63,5%

11. Tunisie Leasing & Factoring – 62,6%

12. STA (Distribution automobile) – 60,5%

—————> 13. UNIMED – 59,2% <————————————

14. BH Leasing – 58,4%

15. TPR – 54,3%

16. ASSUR Maghrebia Vie – 50,0%

17. STAR – 49,9%

18. Sotipapier – 49,8%

19. SANIMED – 49,7%

20. CIL – 44,7%

21. STB – 42,0%

22. BH Bank – 41,0%

23. BT – 40,0%

24. BNA – 39,0%

25. UIB – 38,0%

26. ATB – 37,0%

27. SOTEMAIL – 36,8%

28. ASSUR Maghrebia – 36,0%

29. SAH – 35,3%

30. BIAT – 35,0%

31. Attijari Leasing – 35,0%

32. Amen Bank – 35,0%

33. SOTUVER – 34,7%

34. Astree – 33,0%

35. SIPHAT – 32,2%

36. Tunis Ré – 30,0%

37. UADH – 27,8%

38. Magasin Général – 27,5%

39. Délice Holding – 15,0%

40. SPDIT-SICAF – 11,3%

All in all:

• #1 en unités hospitalières : 17,5 % YTD, 20,2 % en juin (+80 %).

• #2 en valeur hospitalière : 5,74 % YTD, +25,8 % vs marché +12 %.

• #3 en volume combiné : 10,8m unités, 6,8 % de part de marché.

• Finances solides : CA 2024 TND 148m (+75 % vs 2021), EBITDA TND 50m (+108 %), RN TND 18,5m.

• Perspectives : Export x1,7 à TND 109m d’ici 2028, Capex TND 39m, UNIMED 2 triplant la capacité ampoules.

On parle qd mm de 3M d'actions qui s'ajoutent au flottant... les hausses du cours seront bcp plus difficiles qu'avant, et les baisses bcp plus faciles et fréquentes. C'est une boite solide mais son flottant peut jouer contre son cours

Voici un lien de la communication financière relative à Unimed (source AIB, information publique), nous sommes loin de ce qui est partagé ci-dessous : https://www.aib.tn/wp-content/uploads/2025/08/Unimed.pdf »

Top 3 marchés

• Marché hospitalier par valeur (p.21) : #2 derrière Roche, devant Novartis – part de marché 5,74 % YTD (TND 29,9m) avec une croissance de +25,8 % vs marché +12,1 %. En juin 2025 : TND 5,0m, +41,7 %, part 6,18 %.

• Marché combiné unités (officinal + hospitalier, p.23) : #3 en volume – 10,82m unités YTD, part 6,76 %, croissance +7,12 % (vs marché +3,2 %). En juin : 1,77m unités, +27 %, part 7,56 %.

• Marché hospitalier unités (p.24) : #1 en volume – 3,72m unités YTD, part 17,49 %, croissance +7,78 %. En juin : 720,8k unités, +80,4 %, part 20,23 %.

Faits clés pour soutenir ces positions

• Leader sur les produits stériles et injectables, présence dans 50+ pays, effectif ~785, revenus 2024 de TND 148m, EBITDA TND 50m, résultat net TND 18,5m, dividendes 2025 TND 18,2m (p.4).

• Revenus en forte croissance 2021–2024 : +75 % à TND 147,7m dont 35 % à l’export (p.14).

• Marge brute et EBITDA en hausse de +70 % et +108 % entre 2021 et 2024 ; résultat net x2,1 à TND 18,5m ; marge nette 12,8 % ; dividende par action 0,570 TND ; BPA 0,577 TND (p.15–16).

• Dette nette réduite à TND 39,1m en 2024, ratio dette nette/EBITDA à 0,8x ; gearing 27 % (p.17).

• Budget 2025 : revenus attendus TND 165m (+12 %), marge brute TND 92,7m (+12 %), EBITDA TND 57,7m (+16 %), résultat net TND 27,2m (+47 %) (p.20).

• Export : objectif TND 109,3m en 2028 (vs 66,0m en 2025), pipeline de 116 AMM en Afrique ; 122 AMM devraient générer 27,7m (2026), 35,4m (2027) et 43,3m (2028) (p.28).

• Investissements 2025–2026 : TND 39m, dont automatisation du conditionnement (2,2m), centrale solaire couvrant 40 % des besoins (4,1m), Capex de maintien et R&D (p.29). Projet UNIMED 2 : déjà TND 62m investis, +4m utilités, +9m conditionnement, +18,5m ligne flacons ; capacité ampoules x3 (p.30).

• Certifications et réputation : ISO 9001 et 13485, agréments EMA, ANSM, JFDA et partenaires de renom (p.11–12).

@elyes

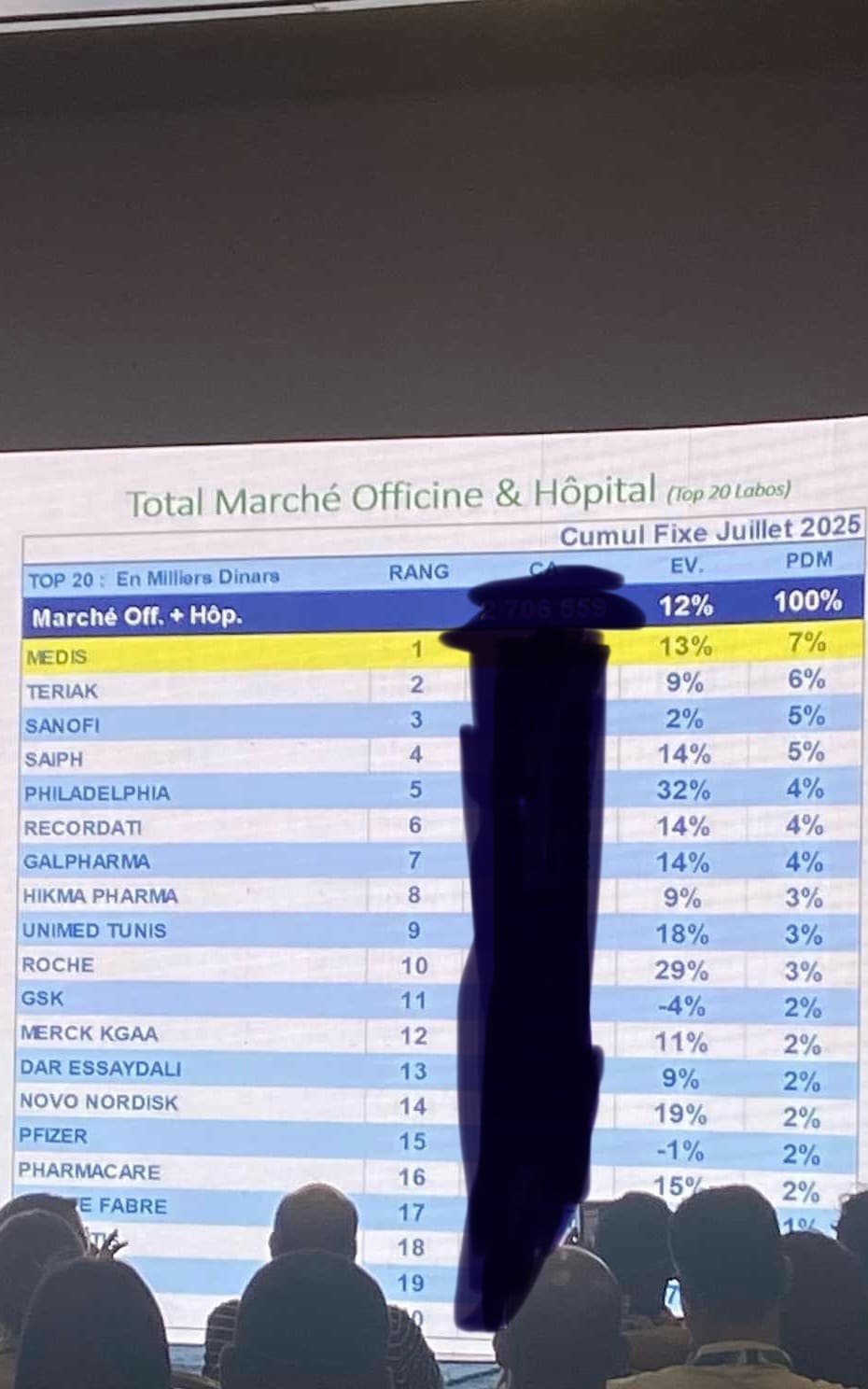

Si ça vous dérange pas, merci de laisser apparaître la colonne cachée, CA (chiffres d’affaires )

@arfaoui merci pour ce partage excellent

Cumul au mois de juillet 2025

+18% pour unimed

Unimed dépasse son business plan sur la branche (hôpitaux +officine)

Prévu +12%

Unimed sur le marché hospitalier, elle occupe la deuxième place après Roche

N’oubliez pas que le solide partagé ne prend pas en considération le chiffre export .

Message complété le 07/09/2025 21:41:10 par son auteur.

Je veux dire le slide partagé

Unimed est loin d’être un leader en tunisie mais reste dans la bonne route coté évolution….

Long story short: dans d’autres cas, une telle sortie “au marché” aurait provoqué un -10/-15% immédiat. Ici, c’est presque un stress test réussi…

• Oui, plus de flottant = plus d’inertie pour pousser le titre, mais aussi moins de prime d’illiquidité et plus de crédibilité pour les institutionnels…

• Eurocycles reste un trade tactique (16 puis 21 DT si et seulement si… la reprise est confirmée en Europe).

• Unimed s’impose comme un core holding moyen/long terme, renforcé par cette digestion sans précédent…

Le fait que 2 millions sur 3 aient déjà été absorbés est en soi un signal fort : le marché a non seulement digéré l’offre, mais il l’a fait sans pression baissière majeure, ce qui est rarissime à Tunis.

• Dans beaucoup d’autres dossiers, ce type de cession directe aurait provoqué un “gap down” violent, faute d’acheteurs en face. J’ai vu des valeurs industrielles ou bancaires perdre instantanément 10-15% sur des blocs bien plus modestes, car exécutés en marché au lieu d’être structurés via bloc trades, icebergs ou placements privés. Ici, c’est l’inverse : absorption fluide et même un impact positif.

• Cela change totalement la lecture de l’ajout au flottant : plutôt qu’un frein, c’est la preuve d’une demande sous-jacente robuste. Le flottant élargi a trouvé preneur, ce qui améliore la liquidité et la profondeur du carnet. À terme, cela réduit la prime d’illiquidité qui bridait Unimed.

• Bien sûr, plus de titres en circulation implique plus de capitaux pour déclencher un rallye violent. Mais l’histoire montre que quand le flottant s’élargit et que la demande est réelle, la valeur gagne en crédibilité “institutionnelle”. Exemple vécu : sur une mid cap industrielle cotée à Paris, l’élargissement du flottant avait initialement freiné les hausses rapides, mais en 12-18 mois le titre a reraté de +40% grâce à une base d’actionnaires élargie et plus active.

• Pour Eurocycles, le raisonnement reste celui d’un trade tactique court/moyen terme (objectif technique 16 DT, puis 21 si T3/T4 confirment la reprise européenne). Pour Unimed, la lecture est différente : moyen/long terme, avec un profil renforcé par la digestion réussie de cette cession massive.

Avec un prix d’entrée ou un CMP compris entre 8,30 et 8,45, je ne vois aucun risque à court terme sur le titre UNIMED.